Mifuko ya Uwekezaji wa Pamoja (Collective Investment Schemes).

Leo tutaanza kujifunza kuhusu mifuko ya uwekezaji wa pamoja kwa mtiririko ufuatao;

- Maana ya mfuko wa uwekezaji wa pamoja

- Aina za mifuko ya uwekezaji wa pamoja

- Umuhimu wa mifuko ya uwekezaji wa pamoja

- Vitu vya kuzingatia kabla ya kuwekeza

Maana ya mfuko wa uwekezaji wa pamoja.

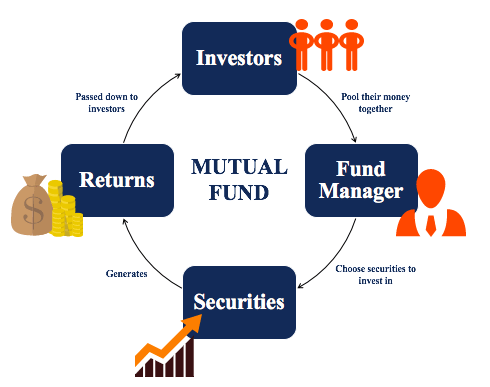

Mfuko wa uwekezaji wa pamoja ni taasisi inayopokea pesa kutoka kwa umma kwa malengo ya kufanya uwekezaji kwa niaba yao, na kwa makubaliano ya kuwalipa wawekezaji sehemu ya faida itakayopatikana. Kwa kiingereza inaitwa collective investment scheme au mutual fund. Mutual fund inawekeza pesa za wawekezaji katika sekta mbalimbali kama vile soko la mitaji (capital market) na ukodishaji majengo (real estate). Taasisi hii lazima isajiliwe na kutambulika kisheria kulingana na masharti ya CMSA (Capital Market and Securities Authority). Mfuko usiotambulika na CMSA hauna vigezo vya kuitwa mutual fund, na unapaswa kuepuka kuwekeza huko. Mara kadhaa wamejitokeza watu kwa majina mbalimbali wakidai kuwa ni mifuko ya uwekezaji wa pamoja. Watu wengi wamepoteza pesa kupitia njia hii.

Kuna taasisi zinajulikana kama pyramid schemes, ambazo pia huwa wanaahidi kuwapa wawekezaji sehemu ya faida itakayopatikana. Mwanzoni unaweza kuona kweli faida inaingia, lakini baada ya muda hupati tena chochote. Kufikia muda unagundua kuwa umepoteza pesa yako, muda unakuwa umekwenda na huna tena cha kufanya. Ni muhimu sana kujihadhari na pyramid schemes. Sifa yao kubwa ni kwamba wanakuwa wanaahidi faida kubwa kuliko uhalisia, na hata hawatambuliki kisheria. Mara nyingi hawana hata ofisi yoyote bali wanaweza kuwa na website au app.

Aina za mifuko ya uwekezaji wa pamoja.

Kuna aina kuu mbili za mutual funds: Mifuko yenye ukomo wa uwekezaji (closed ended) na mifuko isiyo na ukomo wa uwekezaji (open ended).

Open ended ni mutual fund ambayo mwekezaji ana uwezo wa kuwekeza kupitia kununua vipande (units), ambapo hakuna kiwango cha juu cha uwekezaji. Mwekezaji anao uwezo wa kuuza vipande moja kwa moja kwa mfuko husika, bila kutafuta mnunuzi. Mfuko unaweza kutoa vipande vingi kulingana na uhitaji, sio kulingana na idadi maalumu ya vipande. Mifano ya open ended mutual fund kwa Tanzania ni mifuko sita iliyopo chini ya UTT AMIS (Unit Trust of Tanzania Asset Management and Investment Services) ambapo mifuko yao ni Umoja, Jikimu, Wekeza Maisha, Watoto, Jikimu, Hatifungani na Ukwasi. Mifano mingine ni mfuko wa Faida chini ya WHI (Watumishi Housing Investment) na mfuko wa Timiza uliopo chini ya Zan Securities.

Closed ended ni mutual fund ambayo mwekezaji anawekeza kupitia kununua hisa (shares), kulingana na idadi maalumu ya hisa zilizotolewa na mfuko husika. Mwekezaji hawezi kujiondoa mpaka apate mnunuzi wa hisa alizonazo. Pesa za wawekezaji zinatumika katika uwekezaji, na mwekezaji hupatiwa sehemu ya faida kulingana na utendaji wa mfuko. Tofauti kubwa na open ended mutual fund ni kwamba closed ended mutual fund haitoi vipande (units) bali inatoa hisa (shares). Hii inaashiria kwamba mtu anaweza kununua hisa hizo kupitia soko la DSE. Mifano ya closed ended mutual fund kwa Tanzania ni NICOL (National Investment Company Limited) na AFRIPRISE ambayo mwanzo iliitwa TICL (TCCIA Investment Company Limited). Mtu anaweza kununua hisa za NICOL au AFRIPRISE kupitia soko la hisa la DSE, na sio kwao moja kwa moja kwa sababu walitoa idadi maalumu ya hisa.

Umuhimu wa mifuko ya uwekezaji wa pamoja

Zifuatazo ni baadhi ya faida za kuwekeza kupitia mutual funds;

- Kuokoa muda. Mfuko unasimamiwa na watu wengine ambao wanawekeza kwa niaba yako.

- Gharama nafuu ya kujiunga. Unawekeza katika uchumi wa nchi yako hata kama una mtaji mdogo, ambapo usingeweza kuwekeza moja kwa moja.

- Utaalamu wa uwekezaji. Mfuko unasimamiwa na watu wenye utaalamu wa kuwekeza. Hata kama wewe huna utaalamu wa uwekezaji, unanufaika kupitia utaalamu wa watu wengine.

- Kutumika kama rehani ya kuombea mkopo (loan collateral). Kama mfuko unafanya vizuri, ni rahisi kutumia vipande au hisa zako kuombea mkopo benki.

- Mali isiyoonekana. Kumiliki vipande au hisa za mutual fund ni fursa ya kumiliki mali ambayo mtu hawezi kuiona kwa macho. Hii ina faida kiusalama na hata kijamii.

- Mali inayogawanyika bila kupoteza thamani. Unaweza kuuza idadi ndogo ya vipande au hisa zako bila kuathiri thamani ya zilizobaki. Hii ni tofauti na mtu anaetaka kuuza nyumba ili apate pesa. Hawezi kuuza sehemu ya nyumba.

- Ukwasi. Vipande au hisa za mutual fund vina wepesi wa kubadilishwa kuwa pesa (high liquidity) kulinganisha na mali nyingine kama ardhi au nyumba.

- Mali inayozalisha faida. Unapata faida hata bila kuhusika moja kwa moja katika usimamizi wa uwekezaji. Faida inaweza kuwa ongezeko la thamani ya mtaji (capital gain) au gawio (dividend).

- Uwekezaji mseto (diversification). Mara nyingi pesa zinawekezwa katika miradi tofauti tofauti, hivyo kupunguza hatari (risk).

Hata hivyo, faida inaweza kuwa ndogo kuliko faida unayoweza kupata kwa kuwekeza moja kwa moja. Vilevile, kunaweza kuwa na changamoto ya ukwasi endapo utakosa mnunuzi wa hisa (kwa upande wa closed ended mutual fund).

Kwa leo tuishie hapo. Wakati ujao tutaendelea na kipengele cha mambo ya kuzingatia kabla ya kuwekeza, na mengine mengi kuhusu mutual funds.

Swali la leo kwako msomaji: Una uzoefu gani wa kuwekeza katika sekta ya fedha na uwekezaji?